On compare souvent la lutte contre la pandémie de coronavirus à une guerre. Nous sommes effectivement confrontés à un défi titanesque. Mais, pour monter au front, on a tout intérêt à être alerte, résistant et bien reposé plutôt que déjà à bout de forces. Notre système de santé occidental subit depuis des décennies des vagues de restrictions budgétaires et de privatisations. Notre économie était quant à elle déjà mal en point lorsqu’elle a été frappée de plein fouet par cette crise imprévue. Après celle de 2008, nous devons tirer de vraies conclusions de cette crise du coronavirus et opérer un changement de système radical. Il en va de notre santé, de notre avenir social et du climat.

On compare souvent la lutte contre la pandémie de coronavirus à une guerre. Nous sommes effectivement confrontés à un défi titanesque. Mais, pour monter au front, on a tout intérêt à être alerte, résistant et bien reposé plutôt que déjà à bout de forces. Notre système de santé occidental subit depuis des décennies des vagues de restrictions budgétaires et de privatisations. Notre économie était quant à elle déjà mal en point lorsqu’elle a été frappée de plein fouet par cette crise imprévue. Après celle de 2008, nous devons tirer de vraies conclusions de cette crise du coronavirus et opérer un changement de système radical. Il en va de notre santé, de notre avenir social et du climat.

Lorsque l'économie entière s'effondre, on assiste à une situation étrange. Ceux qui, la veille encore, frémissaient à la seule évocation de toute idée de collectif se transforment soudain en grands défenseurs des pouvoirs publics. Ils se tournent tous vers la communauté pour couvrir leurs pertes. Mais la facture suivra, ne nous y trompons pas. Cela s’est passé en 2008, et cela se passe aussi aujourd'hui. Alors, qui paiera demain pour la générosité d'aujourd'hui ?

La chancelière allemande Angela Merkel a été la première à comparer cette situation au krach de 2008. Tout comme en 2008, un séisme inattendu, mondial, ébranle toutes les données économiques. Toutefois, la pandémie du COVID-19, d’envergure planétaire, a un impact bien plus direct et plus profond dans la vie quotidienne que la crise de 2008. Un tiers de la population mondiale est en quarantaine. Fermeture des écoles et du secteur horeca, annulation d’événements de masse, mise à l’arrêt de la production et de l'aviation,… C’est du jamais vu. Un quart de la population active belge, soit plus d'un million de personnes, se retrouve au chômage temporaire. De nombreux pays ont déclaré l'état d'urgence. De toute évidence, l'impact à court terme de cette crise est plus profond et plus brutal qu'en 2008.

Après le choc de 2008, notre système social n’a pratiquement pas été remis en cause. Les banques ont été renflouées avec des fonds publics et les coûts ont été répercutés sur la population. Les dogmes néolibéraux du marché ont tenu bon. La construction instable de la zone euro n’a été sauvée qu’au prix de coupes budgétaires sévères dans les secteurs sociaux et en multipliant les libéralisations et privatisations. Les conséquences de ces choix se paient aujourd’hui. Le secteur des soins de santé n’a connu que coupe budgétaire après coupe budgétaire. Investir était le tabou absolu. On se rappelle aujourd’hui le mépris de nos dirigeants face au combat des blouses blanches. On se souvient de leurs accusations de « populisme » à l’égard de la gauche authentique lorsqu’elle avançait la nécessité d’un fonds pour les blouses blanches.

Hormis quelques réformes mineures dans le secteur bancaire, aucune mesure structurelle n'a été prise au lendemain de la crise de 2008. Il est hors de question de répéter ce scénario aujourd'hui.

La particularité de cette crise est que l'activité économique, tant sur le plan de la demande que sur celui de l’offre, est gravement perturbée. Au niveau mondial, des entreprises ont été mises à l’arrêt, soit spontanément en raison de l’interruption de la chaîne d'approvisionnement, soit sous la contrainte, en vue de freiner la contamination par le coronavirus. Dans des secteurs de services tels que l'hôtellerie, le tourisme ou encore l'aviation, les pertes sont irrémédiables et ne pourront être récupérées. Les événements culturels et sportifs programmés sont purement et simplement annulés. L'impact économique peut donc d’ores et déjà être directement mesuré. Le recul de l’activité économique au cours des deux premiers trimestres de 2020 est incontestable et personne n’est en mesure de dire combien de temps il se poursuivra. Les plus optimistes envisagent une reprise en 2021, malgré des interruptions dues à de nouvelles vagues d'épidémies de coronavirus, en attente d’un vaccin efficace à grande échelle.

Les pertes de revenus, le chômage temporaire, les pertes d'emploi dues aux fermetures ainsi que l'incertitude quant à l'avenir, pèseront sur la consommation et, forcément, sur les investissements des ménages. Cela durera encore longtemps après que les pics de la pandémie du coronavirus soient derrière nous.

Le Fonds monétaire international (FMI) prévoit pour 2020 une récession mondiale, de nature aussi grave, sinon pire, que la crise financière mondiale de 2008 ».1 Pierre Wunsch, le gouverneur de la Banque nationale de Belgique, table pour sa part sur un scénario de contraction (diminution de l’activité économique) de 2 à 5% pour l'ensemble de l'Europe.2 Enfin, pour le Voka, l'organisation patronale flamande, la Flandre doit s’attendre à des heures encore plus sombres. Selon son administrateur délégué, Hans Maertens, les effets de la crise seraient trois fois plus violents que ceux de la crise financière de 2008-2009.3

Jusqu'à nouvel ordre, toutes ces prévisions tablent sur la possibilité de reconstituer une grosse partie des pertes de production une fois la crise du coronavirus terminée, et sur une reprise complète dès 2021. Partout dans le monde, les milieux politiques et financiers envisagent un déficit temporaire des entreprises et des ménages, qu’il s’agira de combler par des mesures de soutien exceptionnelles. Les entreprises bénéficient d'un report de paiement de leurs impôts et de leurs cotisations sociales et peuvent s’adresser aux banques pour obtenir des prêts relais. C’est ainsi que le gouvernement belge a approuvé 8 à 10 milliards d'euros de mesures de soutien et de report de paiement (soit l’équivalent de 2 % du produit intérieur brut, PIB). Les banques, quant à elles, obtenaient des garanties pour 50 milliards de nouveaux prêts (10 % du PIB). Même les libéraux, les monétaristes et les fanatiques des coupes budgétaires les plus convaincus estiment qu’à l’heure actuelle, il ne faut pas se montrer trop regardant. Comme l'a déclaré l’ancien ministre néolibéral des finances Johan Van Overtveldt (N-VA) : « Cela vous semblera sans doute inhabituel de ma part, mais je pense que ce n’est pas le moment de nous préoccuper de la hausse du déficit ».

Lorsque toute l'économie s'effondre, ceux qui, la veille encore, frémissaient à la seule évocation de toute notion de collectif se transforment soudain en grands défenseurs des pouvoirs publics. C'était le cas en 2008 et c'est encore le cas aujourd'hui. Mais la facture suivra, ne nous y trompons pas. Reste une question primordiale : qui paiera demain pour la générosité d'aujourd'hui ? Selon des estimations, le déficit budgétaire devrait déjà dépasser les 30 milliards d'euros et la dette publique atteindre 110 à 115% du PIB. Si l'Union européenne met temporairement de côté les normes en matière de budget et de dette, c'est uniquement parce qu’elle n’a pas le choix.

Le scénario est connu. Le fardeau de la dette de la crise de 2008 s’est répercuté sur la population active grâce aux économies réalisées dans les dépenses sociales, les soins de santé, l'éducation, les services publics et les fonctionnaires. Dès que le gros de la pandémie du coronavirus sera derrière nous, nous aurons à mener un nouveau combat : celui du choix des économies à faire. Nous sommes prévenus. La réponse doit être claire et nette : il est hors de question de reproduire le scénario de 2008.

Pour combler les gouffres financiers créés pour faire face à la crise du coronavirus, il faudra cette fois recourir à d’autres solutions : revoir l'achat insensé d’avions de chasse F-35, les dépenses consacrées à l'OTAN, mais aussi les désirs absurdes de scission du pays qui nous forcent à financer un nombre ridiculement élevé de ministres, ou encore s’attaquer aux prix exorbitants demandés pour certains médicaments par les multinationales pharmaceutiques,... … La responsabilité et le civisme que l’on demande actuellement aux citoyens ordinaires, doivent à présent être exigés du grand capital, qui n’hésite pas à éluder honteusement l’impôt. Il en va de même pour les plus riches, qui ne savent plus quoi faire de leur argent, ou des entreprises et ultra-riches qui ont parqué 172 milliards d’euros dans des paradis fiscaux l'année dernière et qui continuent à distribuer des milliards d’euros de dividendes à leurs actionnaires.

Comme le souligne à juste titre la CNUCED, la Conférence des Nations Unies sur le commerce et le développement, « les appels à une augmentation des dépenses publiques font toujours craindre des difficultés financières dans le futur. Ces craintes sont inappropriées face au gaspillage massif dû à une mauvaise gestion macro-économique (austérité budgétaire freinant la croissance et érodant les recettes fiscales), au renflouement des banques privées par les banques centrales, aux subventions aux combustibles fossiles et à l'ampleur de la fraude et de l'évasion fiscale internationale ».4

La question de savoir qui va payer la facture des mesures d'aide dans le cadre de la crise du coronavirus n’est pas la seule à se poser. Il faut aussi se demander quelles interventions structurelles devront nécessairement être mises en œuvre pour remettre l'économie sur les rails. L’onde de choc du coronavirus résonnera encore longtemps, les brèches sont profondes. Et ce, d’autant plus que la pandémie frappe les principales économies capitalistes à un moment où tous leurs indicateurs étaient déjà dans le rouge.

Le monde capitaliste n’a pas attendu le coronavirus pour être en mauvaise santé : 2% de croissance économique aux États-Unis, 1% en Europe et au Japon et une quasi-stagnation dans les pays dits émergents : Brésil, Mexique, Turquie, Argentine, Afrique du Sud et Russie,… l’ambiance était déjà loin d’être à la fête. L'économie chinoise, qui, jusqu’ici, maintenait l’économie mondiale à flot, a également connu sa plus faible croissance des trente dernières années, avec un taux de 6%.

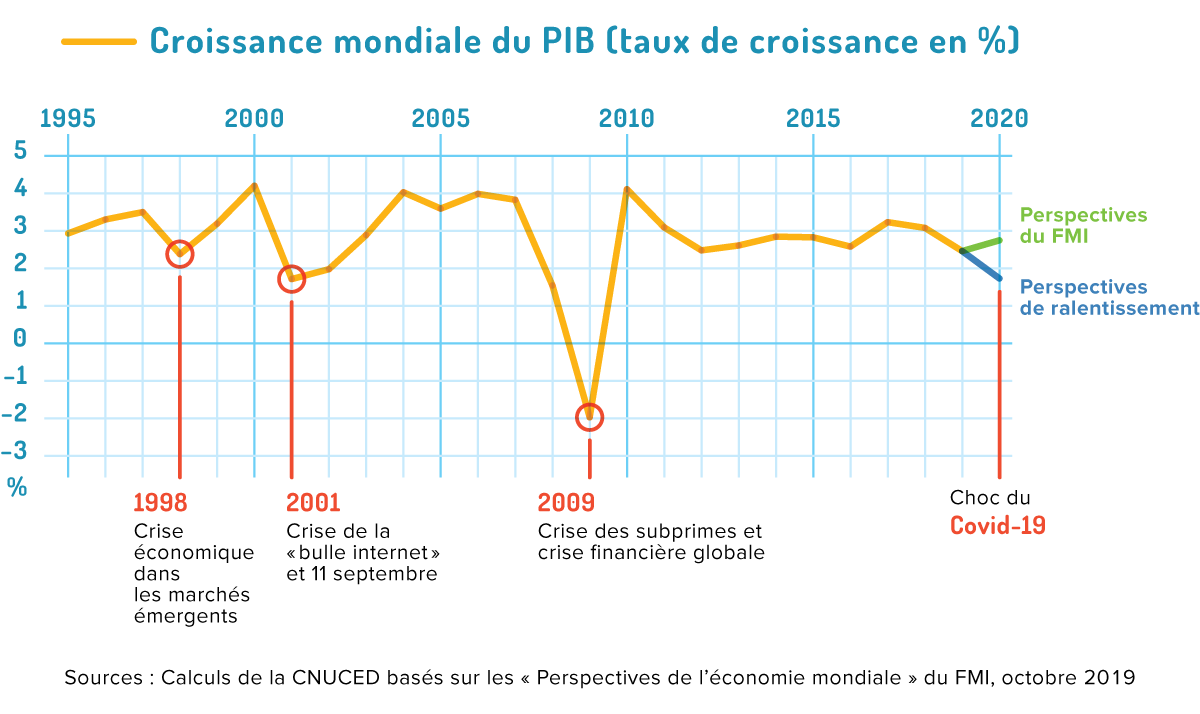

Comme le montre le graphique de la CNUCED (la Conférence des Nations unies sur le commerce et le développement), cela fait des années que l'économie mondiale est au bord de l'effondrement et ce déclin ne cesse de s’accélérer depuis 2019. Le journal De Tijd publiait le 10 août 2019 (bien avant l'apparition du coronavirus, donc) un article intitulé « La récession est inévitable ». La question est désormais : quelle sera l’ampleur de la chute ? Techniquement parlant, une récession se définit par deux trimestres ou six mois consécutifs de baisse de la croissance. Aujourd’hui, c'est d’ores et déjà le cas. Si cela dure plus longtemps, nous sommes à la veille immédiate d’une dépression aussi profonde que celle des années 1930 ou celle que subit le Japon depuis les années 1990. Et cette probabilité est bien réelle.

En effet, tous les moyens que les banques centrales utilisent aujourd'hui pour combattre la crise ont été appliqués depuis dix ans. Et ont démontré leur totale inefficacité.

La première mesure de crise des banques centrales américaine, européenne et britannique, a été d’abaisser à nouveau les taux d’intérêt, dans le but d’encourager les entreprises et les ménages à emprunter aux banques pour dépenser. Or, cela fait près de dix ans que ces taux d'intérêt sont nuls en Europe et ils venaient à peine d’amorcer une petite remontée à 1,75% aux États-Unis. Aujourd’hui, ils sont retombés à zéro aux États-Unis aussi. Résultat : les premiers à payer le prix de ces mesures sont les petits épargnants (le taux d’intérêt pour l’épargne est donc aussi réduit).

Lorsque des taux d’intérêt bas ne suffisent pas, les banques centrales se tournent vers leur autre privilège : faire tourner la planche à billets. C’est ce que l’on appelle la politique du « quantitative easing ». Cela consiste à créer de la monnaie pour acquérir des obligations émanant des gouvernements et des entreprises sur les marchés financiers. De cette façon, les banques et les institutions financières disposent d'argent frais censé être acheminé vers les entreprises. Les États-Unis appliquent cette politique depuis 2009 et la Banque centrale européenne leur a embrayé le pas, à contrecœur, dès 2015. Au total, plus de 4 000 milliards de dollars/d’euros d'argent frais ont été mis en circulation. Après une brève interruption de ce « quantitative easing », les banques centrales américaine, britannique, japonaise et européenne avaient déjà recommencé, dès 2019, à déployer des efforts pour éviter la récession qui se profilait à l’horizon. Depuis le début de l'épidémie de coronavirus, la Banque centrale américaine a injecté 700 milliards de dollars et la Banque centrale européenne 750 milliards d'euros dans leurs économies respectives.

Les baisses des taux d'intérêt et la création de monnaie sont des mesures qui ont été prises depuis 2009, sans avoir réellement démontré une quelconque efficacité. Une raison évidente à cela est que les entreprises rechignent à investir dans un climat économique difficile (consommation qui ne décolle pas) et face à des perspectives d'avenir précaires. Comme le dit le dicton : "vous pouvez amener un cheval la rivière, mais ne pouvez le forcer à boire",

Au final, où a abouti tout cet argent ? On peut se poser la question. À mesure que cet argent était injecté dans les banques, une nouvelle bulle de spéculation financière s’est formée. Ce qui a fait gonfler les marchés boursiers. Pendant douze ans, les principales places boursières ont multiplié les records. Mais, les taux de croissance n'ont pas suivi. Tout le monde savait que cette bulle, comme les autres avant elle, était vouée à éclater et le coronavirus s’en est chargé. En une semaine, 1 500 milliards de dollars de richesse fictive sont partis en fumée à la bourse de New York. La chute est de la même ampleur qu'en 2008 et les bourses vont probablement continuer à s’effondrer pendant quelques mois encore.

Lorsque l'épidémie de coronavirus se sera calmée, l'économie se redressera sur le plan de l'offre, mais la demande ne peut provenir que de trois sources : des entreprises qui investissent, du gouvernement qui investit, des ménages qui investissent et consomment. Or, pour tous les trois, la crise actuelle pourrait durer encore longtemps.

Depuis 2018, les institutions internationales publient rapport sur rapport sur la situation dangereuse de l'endettement des entreprises.1 Pourtant, si les entreprises n'investissent pas, elles devraient être en train d’accumuler du profit. C'est tout le paradoxe de la situation actuelle. La dette des entreprises augmente de façon exponentielle depuis 2008, conséquence de la politique de l'argent facile (quantitative easing, voir plus haut) grâce à laquelle les États-Unis et l'Union européenne ont imaginé résoudre une crise interminable.

Au cours de la dernière décennie, les taux d'intérêt ont été historiquement bas (parfois même négatifs), ce qui a poussé les entreprises à emprunter massivement.

Selon un rapport alarmant de l'OCDE, le club des pays riches, la dette totale des sociétés non financières s’élève à 13 500 milliards de dollars, soit plus du double en termes réels qu'à la fin de 2008. Aux États-Unis, les entreprises ont accumulé 9 000 milliards de dollars de dettes. Cela rend de nombreuses entreprises très vulnérables à un ralentissement, d'où le vent de panique qui souffle actuellement au sommet du capitalisme mondial.

Il faut cependant examiner cette dette via un filtre. D'une part, il y a les entreprises les plus solides, qui combinent des bénéfices et des réserves importants avec un endettement élevé. En effet, elles ont utilisé les prêts bon marché comme levier pour faire encore plus de profits. Ainsi, les grandes entreprises mondiales de technologie électronique ont racheté leurs propres actions, ce qui en a fait grimper les cours. Elles ont versé de hauts dividendes à leurs actionnaires et placé de l’argent liquide dans des paradis fiscaux. Une étude commandée par le FMI a montré qu'environ 40 % des investissements étrangers mondiaux, d'une valeur totale de 15 000 milliards de dollars, « passent par des entreprises qui sont des coquilles vides », « sans véritable activité commerciale ».2 Des entreprises solides ont également emprunté de l'argent pour financer des rachats. C’est le cas de la brasserie AB InBev, championne belge de la bourse et des bénéfices, qui s'est fortement endettée pour acquérir SAB-Miller en 2016 avec une offre record de 95 milliards d'euros.

D'autre part, de nombreuses entreprises sont parvenues à se maintenir à flot grâce à des prêts bon marché. L'économiste marxiste Michael Roberts a écrit à propos des faibles taux d'intérêt : « Cela a également permis aux petites et moyennes entreprises des États-Unis, d'Europe et du Japon, qui ne réalisent plus de réels bénéfices depuis des années, de survivre comme des ‘zombies’, c'est-à-dire en gagnant juste assez pour payer leurs travailleurs, acheter les matières premières et rembourser leur dette (croissante), mais sans qu'il leur reste quoi que ce soit pour de nouveaux investissements. »

Une nouvelle crise bancaire n’est donc pas à exclure. Selon Michael Roberts, « une dette énorme, en particulier dans le secteur des entreprises, est la recette garantie pour un krach sérieux si la rentabilité du capital devait chuter brutalement. La croissance mondiale ralentit, et la perspective est une récession mondiale qui arrive dix ans après la dernière. Dans ce contexte, les dettes importantes détenues par un grand nombre d’entreprises deviendraient un problème tel qu’elles déclencheraient des faillites en cascade. Les banques verront alors une forte augmentation des prêts qui ne sont pas remboursées, ce qui pourrait à son tour conduire à une nouvelle crise du crédit, les banques refusant alors de se prêter mutuellement ».

Le secteur privé n’est toutefois pas le seul à plier sous la dette. Le montant des dettes des gouvernements et des ménages est tout aussi étourdissant. La dette des ménages a augmenté de manière tout aussi spectaculaire depuis 2008, et cela vaut encore plus pour les gouvernements. Cela signifie que la plupart des pays de l'Union européenne ont peu de marge de manœuvre à consacrer aux investissements publics. En outre, le Pacte de stabilité et de croissance de l’Union européenne a imposé des limites très strictes aux déficits budgétaires et pour la réduction de la dette publique, en particulier pour les pays de la zone euro. Ce Pacte a empêché l'investissement public, rendant par là impossible toute politique économique conjoncturelle keynésienne (à savoir, une politique d'investissement public destinée à stimuler l'emploi, et donc le pouvoir d'achat, et donc l'économie, comme l’a décrite l'économiste britannique Keynes). La dette de l’Italie s’élève désormais à 134% de son PIB. L’Espagne, la France et la Belgique sont à 100%. Il va sans dire que la crise sanitaire du COVID-19 va également lourdement peser sur les économies. Face à la perspective d'une nouvelle récession sévère, qui s'ajoute à la reprise, fragile depuis 2008, la nouvelle Commission européenne a déjà décidé de lâcher quelque peu la bride. Cependant, cette « nouvelle flexibilité » des traités sera probablement liée à des conditions sévères, en particulier des « réformes économiques » (lisez antisociales), de nouvelles privatisations et des investissements publics qui aboutiront au final dans les poches du privé.

La dette totale des États, des entreprises et de la population s'élève à 253 000 milliards de dollars. C'est 100 000 milliards de plus qu'avant la crise financière de 2008. En conséquence, le ratio de la dette mondiale par rapport au produit intérieur mondial a atteint un sommet historique de 322% au troisième trimestre de 2019. Ce sont les chiffres alarmants de l'Institut de la finance internationale.3 Pour le journal britannique The Financial Times, il ne fait aucun doute que le coronavirus est le germe qui porte en lui la prochaine crise de la dette. Dans un article intitulé « Le germe de la prochaine crise de la dette », le journal décrit une situation explosive : « Si le virus continue à se propager, tout point faible du système financier pourrait potentiellement être à l’origine d’une nouvelle crise de la dette ».4

On ajoutera que les plus grands risques pèsent encore et toujours sur les pays en croissance et en développement, écrasés sous le fardeau de l’endettement, et en particulier ceux qui voient leur source de revenus s'effondrer en raison de l’actuelle guerre pétrolière entre l'Arabie saoudite et la Russie et de la chute des prix du pétrole.

Lorsque l’économie de marché se retrouve dans le pétrin, l’État vole à la rescousse. Cela a été le cas en 2008 et ça l’est aujourd’hui encore avec la crise du coronavirus. Cela prouve que dans des situations de crise extrême, il est possible de faire des choses inenvisageables en temps normal. Et cela ouvre des perspectives de changement fondamental au niveau de la société.

Aujourd'hui, partout dans le monde, tous les robinets de trésorerie sont ouverts : ceux du FMI, des banques centrales et des gouvernements. Pendant la vague néolibérale, on a souvent entendu que les États étaient « impuissants ». Or, ce que nous vivons actuellement prouve que tout cela n’était qu’une imposture. L’attitude soudain dominante des États et des gouvernements est même parfois qualifiée actuellement d’offensive marxiste. Il ne s'agit toutefois là que d'une mise en garde trompeuse de la part de défenseurs inconditionnels du marché. « Ne laissez pas les choses en arriver là », semblent-ils avertir. En réalité, ils ont très bien compris ce qui se passe, car en 2008 également des banques ont été nationalisées. S’il le faut, des compagnies aériennes telles qu'Alitalia ou Brussels Airlines seront elles aussi nationalisées. Lorsque le capitalisme s'effondre, le gouvernement devient l’ultime bouée de sauvetage. Aux États-Unis et au Royaume-Uni, des entreprises automobiles ont été chargées de fabriquer du matériel et des équipements médicaux. L'échec du marché est à ce point flagrant que le président américain Donald Trump a dû invoquer le Defense Production Act (une loi promulguée durant la Seconde Guerre mondiale et autorisant les réquisitions ainsi que la mise sous tutelle de l'économie par l’État) pour contraindre le constructeur automobile General Motor à produire des respirateurs. On se croirait en effet en temps de guerre.

Lorsque durant la Seconde Guerre mondiale, la nécessité de rationaliser la production militaire s’est imposée aux États-Unis et au Royaume-Uni, toutes les forces de la nation ont été mobilisées à cet effet. Des pays capitalistes purs et durs ont adopté les méthodes de l’Union soviétique pour planifier leur production sous le contrôle de l’État. Les industries essentielles se sont retrouvées aux mains des gouvernements. La fortune des capitalistes a été mobilisée à des fins d’investissement public et l’ensemble du secteur bancaire s’est mis à travailler sous les ordres du gouvernement, qui est même devenu propriétaire d’une partie du secteur. Après la guerre, tout le monde était sur le pont pour assurer le redressement de l'ordre capitaliste.

Cela prouve que dans les situations de crise extrême, il est possible de faire des choses inenvisageables en temps normal. Mais cela fonctionne également dans l'autre sens. Au lendemain de la Seconde Guerre mondiale, la classe dirigeante a dû se résigner à de lourdes concessions pour étouffer la montée du communisme. C’est ainsi que la sécurité sociale a vu le jour en Belgique et dans de nombreux autres pays européens. C’est ainsi qu’en France, la moitié de l'industrie s’est retrouvée aux mains de l'État (comme l'entreprise Renault par exemple). C’est ainsi qu’en Grande-Bretagne est né le célèbre National Health Service (le service national des soins de santé).

Aujourd'hui, nous sommes à nouveau confrontés à un même point de non-retour. En Espagne, les établissements de santé privés ont été nationalisés. Si la guerre que nous menons actuellement diffère d’une véritable guerre mondiale, son impact perdurera lui aussi dans le temps et les défis à relever sont également hors pair.

Les choix effectués ne touchent pas seulement à l’économie. Ils sont indissociables de la crise politique qui sévit dans toute l'Europe. Sans projet enthousiasmant pour mobiliser collectivement les forces sociales et les forces de gauche, l'extrême droite poursuivra son ascension. La logique du marché de l'ordre établi ne parviendra jamais à contrer le populisme d'extrême droite. Comme l’a écrit le journaliste français Serge Halimi dans Le Monde Diplomatique, nous ne devons pas nous laisser aveugler par l’apparente contradiction entre l'extrême droite et les partis traditionnels, car les deux glorifient bel et bien le même modèle économique.1 Le pire danger serait que toute cette crise serve à renforcer les pouvoirs établis et, une fois de plus, à faire payer la population. Avec le risque de créer un terreau propice aux forces d'extrême droite. S'il y a bien une conclusion à tirer de la catastrophe que nous venons de décrire, c'est qu'une alternative anticapitaliste est indispensable. C’est un choix vital, non seulement sur le plan économique, mais sur le plan politique également.

C’est aux pouvoirs publics de prendre l'initiative, avant tout pour tirer les leçons de cette guerre sanitaire. Il faut tirer un trait sur les plans d’austérité dans le secteur des soins de santé, l'Union européenne doit cesser de préconiser la privatisation. De même, il est urgent et indispensable de procéder au refinancement de la sécurité sociale et des soins de santé. La recherche sur les vaccins et les réserves stratégiques doivent revenir dans le giron public. Quant aux traités européens, ils doivent être révisés et débarrassés des dogmes du marché de manière à ce que les pouvoirs publics puissent conserver le monopole sur les secteurs sociaux.

Mais le gouvernement doit également être en mesure de prendre les rennes s’il veut pouvoir affronter la pandémie plus grave encore, qui menace le monde entier : celle de la crise climatique. On pourrait s'inspirer des projets de Green Deal existants, tels que ceux d'Alexandra Ocasio-Cortez et de Bernie Sanders aux États-Unis.2

La journaliste canadienne Naomi Klein, auteure, entre autres, du best-seller Tout peut changer, a déclaré, à juste titre : « La crise climatique n'est pas seulement le plus grand défi auquel est confronté notre pays, c’est aussi notre plus grande opportunité de construire un avenir plus juste ».3 Ceci nécessitera une mobilisation bien plus importante que celle contre les plans d'austérité.

La lutte contre la crise climatique exige également une politique offensive permettant de dégager des capitaux au service de cette initiative gouvernementale. Cela implique de mettre un terme aux transferts de fonds publics vers les initiatives privées dans l'espoir qu’en découlent une reprise économique et/ou une grande révolution écologique. Il faut mettre sur pied des sociétés publiques d'investissement et des entreprises publiques d'énergie pour assurer une transition juste et équitable. L’étape finale consistera à passer à des sources d'énergie renouvelables, avec des économies d'énergie réalisées grâce aux investissements dans l'isolation et les transports publics, le développement du stockage de l'énergie et des réseaux intelligents, ainsi que le passage à la production circulaire et à l'économie de l'hydrogène. Cela nécessite non seulement une offensive mondiale contre la logique du marché, mais aussi des nationalisations lorsqu’il le faut. La priorité doit revenir à l’investissement collectif, à la propriété collective et à l’enthousiasme collectif. C’est de ce type de mobilisation dont nous aurons besoin au cours de la prochaine décennie, pour seulement lutter contre la pauvreté, mais aussi pour répondre aux besoins sociaux, à la crise économique et au défi écologique. Nous visons une société qui ne tourne plus autour du profit et de la concurrence, mais où la planification et la propriété collective (notamment du secteur énergétique et des banques) sont les garantes du progrès social et de la durabilité.

Actuellement, nous nous battons non seulement contre le coronavirus, mais aussi contre la bête capitaliste. La lutte contre les catastrophes à court et à long terme passe par la mobilisation de tous les fonds sociaux, ainsi qu’un déploiement planifié et cohérent de tous les moyens matériels et humains. Ce sont autant d’exigences auxquelles une économie de marché, fondée sur la concurrence et la quête de profit, est incapable de répondre. Même l’ordre établi doit aujourd'hui admettre à contrecœur l’échec du marché et la nécessité de gérer les besoins essentiels collectivement. C'est toutefois là un aveu forcé qui cache l'espoir d’un rapide retour au « business first » (les profits d’abord). Si l’on entend ci et là quelques doutes prudents sur la mondialisation, c’est uniquement pour ne pas devoir trop dépendre de la Chine en matière d’approvisionnement.

Toutefois, le problème n'est pas la mondialisation en tant que telle, mais bien le capitalisme mondial, la faillite d'un système économique et politique.

L'économie de marché ne tolère les pouvoirs publics et la planification que lorsqu’il s’agit d’éviter les catastrophes. Or, ces catastrophes sont ancrées dans la logique même de la concurrence et de la course au profit maximal, comme en attestent de manière criante les crises économique et climatique. Le fait que l’on considère aujourd'hui la planification comme la solution pratiquement évidente pour combattre une épidémie virale démontre son aptitude à venir à bout aussi des épidémies que sont la crise économique et la crise climatique.

Dans les mois à venir, il s’agira de remettre le socialisme à l'ordre du jour, un peu comme Bernie Sanders a réussi à le faire aux États-Unis, au cœur même du capitalisme, surtout auprès des jeunes. Des jeunes qui méritent autre chose qu’un avenir jalonné de catastrophes connues, mais qu’un changement de système suffirait à éviter. Ce système différent, c’est le socialisme 2.0.

Envie de recevoir des articles comme celui-ci directement dans votre boîte mail ? Inscrivez-vous aux mails d'info de Solidaire.

Réagir à cet article ? Envoyez un mail à redaction@solidaire.org.